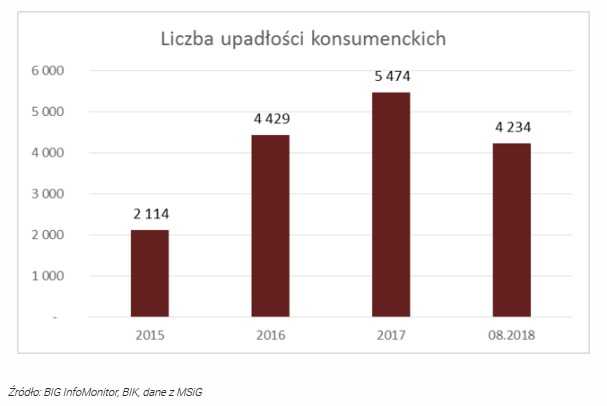

Liczba upadłości konsumenckich rośnie. Po ośmiu miesiącach tego roku niewypłacalność ogłosiły już 4 234 osoby. Wkrótce ogłoszenie upadłości stanie się prostsze. Zakończyły się już konsultacje projektu ustawy, która pozwala skorzystać z upadłości każdemu, bez względu na to czy wpadł w problemy finansowe z powodów losowych, czy podejmowania złych decyzji

Ponad 2 mld zł w bankach i kilkaset milionów złotych długów pozakredytowych miały osoby, które ogłosiły upadłość konsumencką w okresie od 2015 r. do końca sierpnia 2018 r. – wynika z danych BIK i BIG InfoMonitor.

Jednak rzeczywiste kwoty mogą być znacznie wyższe, ponieważ co piątej z 16 234 bankrutujących osób nie ma w żadnej z baz, a 28 proc. w chwili ogłaszania upadłości nie miało na koncie żadnego kredytu. Niektóre z nich z pewnością chętnie zadłużały się w firmach pożyczkowych, a część ich długów wobec firm windykacyjnych, nie zawsze była zgłaszana do Rejestru Dłużników BIG InfoMonitor.

– W pierwszym roku obowiązywania zliberalizowanych przepisów, czyli w 2015 r., upadłość ogłosiło ponad 2,1 tys. osób, rok później już ponad dwa razy więcej (4,4 tys.), a w ubiegłym roku niecałe 5,5 tys. – mówi Halina Kochalska, ekspert BIG InfoMonitor. – W tym roku, po ośmiu miesiącach, liczba upadłości przekroczyła 4,2 tys., a w całym roku 2018 będzie ich ponad 6 tys. – dodaje.

Przeciętna kwota długów w rejestrze BIG InfoMonitor to prawie 23 tys. zł, a kredytów widocznych w BIK – 157 378 zł.

– Utrzymuje się trend w którym średnia długów kredytowych z roku na rok spada, co oznacza, że Polacy szybciej reagują i decydują się na upadłość, nie czekając biernie na dalszy wzrost zadłużenia. W pierwszym roku obowiązywania zliberalizowanych przepisów, długi kredytowe bankrutujących wynosiły prawie 240 tys. zł – mówi Sławomir Grzelczak, prezes BIG InfoMomnitor.

Wśród osób bankrutujących w tym roku ponad 60 ma długi przekraczające milion złotych. Rekordzistka, 55-letnia kobieta z Mazowsza, nie jest w stanie spłacić 8,35 mln zł, na co złożył się m.in. kredyt mieszkaniowy. Kolejna osoba, 69-latek z Małopolski ma 4,3 mln zł długu. Na trzecim miejscu jest mieszkanka Wielkopolski. Ma 60 lat i 3,9 mln zł długu.